Ko (ruski) medved lomasti po borzah

Povzetek:

- Vojaški napad Rusije na Ukrajino je bil veliko presenečenje začetka leta 2022 in že prerašča v največjo krizo, s katero se po koncu druge svetovne vojne sooča Evropa.

- Z izjemo naložb, ki so izpostavljene na Rusijo, je trenutni vpliv na delniške trge manjši, saj ni prišlo do večjih padcev tečajev po začetku spopadov, kot smo jim bili na primer priča ob izbruhu pandemije Covid-19, ko so tečaji upadli za 30%.

- Ker predstavljata Rusija in Ukrajina le majhen delež globalne ekonomije, analitiki tudi za v prihodnje pričakujejo manjši vpliv vojne na trge, pod pogojem, da se vojna ne vleče predolgo in ne preseže trenutnih okvirov.

- Zahod je proti Rusiji uvedel obsežne sankcije, ki bodo prizadele tudi zahodne države in v tem okviru bolj Evropo kot ZDA, saj je ZDA energetsko neodvisna, Evropa pa največ energentov uvozi prav iz Rusije; pri plinu, kjer se je najtežje preusmeriti na druge dobavitelje, je ruski delež kar 40 %.

- Za razliko od delniških trgov pa je vojna do dobra pretresla trge surovin. Nafta se je z 90 USD na sodček povzpela na 125 USD za sodček.

- Zaradi rasti cen vhodnih surovin, med katerimi prevladujejo energenti, bo oteženo reševanje problema visoke inflacije, ki se je pojavila kot posledica izhoda iz pandemije, in prav inflacija trenutno predstavlja največjo grožnjo za delniške naložbe.

Pandemija Covid-19 se še niti ni dobro poslovila, pa je svet v enem dnevu pozabil, da nam je zadnji dve leti krojila življenja. Kako se spremeni dojemanje tveganj, nam je pokazala največja država na svetu, ki je izvedla vojaški napad na drugo največjo državo v Evropi. Čeprav vojaški konflikti Stari celini v zadnjem času niso povsem tuji, je bil tako obsežen napad neprijetno presenečenje za tako rekoč cel svet.

Nekaj tednov pred posredovanjem so številni zahodni voditelji opozarjali, da so vojaške vaje, ki jih je Rusija izvajala na meji z Ukrajino, le priprave na napad. Ob teh napovedih so voditelji Ukrajini zagotovili, da ji bodo pomagali z vojaško opremo, a jasno poudarili, da je njihove vojske ne bodo branile. Rusija je možnost napada ves čas zanikala, ko pa se je zgodil, ga je ruski predsednik upravičil s tem, da je reševanje konflikta v Donbasu trajalo predolgo, ter dodal, da nikakor ne more sprejeti ukrajinskega članstva v zvezi NATO, kamor si slednja želi. Rusiji naj bi bilo ob razpadu Sovjetske zveze obljubljeno, da se NATO ne bo širil na vzhod, in na to prelomljeno obljubo je Putin večkrat opozoril v svojih govorih.

Rusija tako v grobem pričakuje, da se Ukrajina odreče zvezi NATO, Krimu in Donbasu. Ukrajina pa na drugi strani vztraja na teritorialni celovitosti, a je pripravljena razmisliti o svojem nevtralnem statusu po zgledu Finske ali Avstrije, ki sta obe članici EU, vendar nista članici zveze NATO. Po dveh tednih spopadov in nekaj krogih pogajanj so slednja edini viden napredek prinesla le na področju lajšanja čedalje večje humanitarne krize. Že od vsega začetka se je pričakovalo, da se bo konflikt končal za pogajalsko mizo. Kajti 190.000 vojakov, kolikor jih je za spopad namenila Rusija, v tako veliki državi, kot je Ukrajina, je premalo za dolgo bojevanje ali celo zasedbo države. Zato ruska stran ni presenetila le z napadom, temveč tudi z obsežnostjo napada, katerega cilj je bil, najverjetneje, preprečiti organizacijo ukrajinske strani, in si hkrati zagotoviti čim boljše izhodišče za takrat, ko se bodo začela resna pogajanja. Da je vojna vedno nepredvidljiva, pa kaže tudi visoka ukrajinska morala, ki je močno upočasnila prodor sicer v vseh pogledih močnejše ruske vojske. Ukrajina ima podporo skoraj celotne mednarodne skupnosti, morala pa je čedalje močneje podprta tudi z moderno zahodno oborožitvijo.

Ker na bojišču nobena stran trenutno nima izrazite prednosti, lahko upamo na oživitev diplomacije in dokončno prekinitev sovražnosti. Hkrati pa je treba računati tudi na možnost nadaljevanja vojne, ki s trenutno intenziteto lahko traja še nekaj časa in s tem iz dneva v dan predstavlja večje breme za Rusijo. Zaradi želje po hitrejšem vojaškem napredovanju je možna tudi eskalacija nasilja s strani Rusije. Nekateri analitiki pa se celo bojijo napadov Rusije na lokacije znotraj zveze NATO, od koder se dostavlja orožje v Ukrajino. S tem bi se NATO znašel v zelo kočljivi situaciji, saj bi vsak njegov odziv pomenil, da vse države zveze NATO vstopajo v vojno z Rusijo. Dodatno je ob trenutnem konfliktu povsem možno, da vzklije še kak dodatni, recimo na območju zahodnega Balkana ali na relaciji Kitajska – Tajvan.

Postavljanje ukrajinske vojne ob bok preteklim geopolitičnim dogodkom

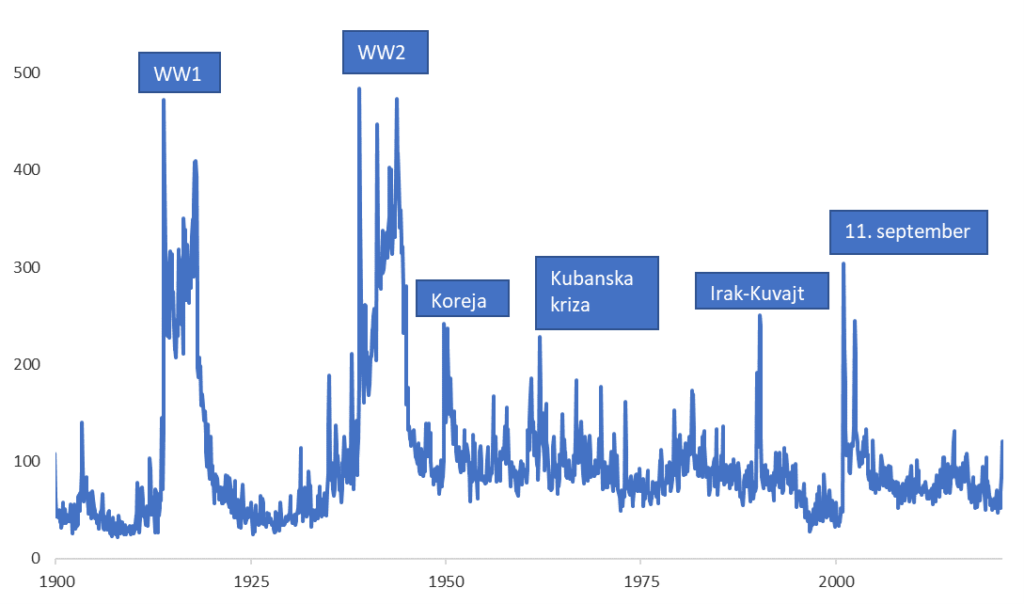

Če odštejemo obe svetovni vojni, pomeni trenutni konflikt, že brez dodatne eskalacije, povišanje geopolitičnih tveganj najverjetneje na zgodovinsko najvišjo stopnjo v moderni zgodovini. Za prikaz ocene, kako visoko je geopolitično tveganje posameznega dogodka, je uporabljen indeks geopolitičnega tveganja (Slika 1) avtorjev D. Caldara in M. Iacoviella, ki je pripravljen s strani ameriške centralne banke (Fed). Na njem sicer še ni viden vpliv trenutne krize, saj se indeks izračunava enkrat mesečno. Glede na indeks je prvo mesto do sedaj pripadalo terorističnim napadom 11. septembra 2001 v ZDA. Na drugem mestu pa je bil iraški napad na Kuvajt leta 1990. Vsi dogodki tekom Hladne vojne (kot na primer Korejska vojna leta 1950 in Kubanska raketna kriza leta 1962) so imeli po oceni tega modela nižje geopolitično tveganje.

Indeks geopolitičnega tveganja

Vir: Policyuncertainty

Vir: Policyuncertainty

Prav pretekle geopolitične pretrese pogledajo analitiki najprej, ko poskušajo oceniti vpliv trenutne krize na finančne trge. Ugotovitev analitikov je, da imajo geopolitični dogodki le manjši vpliv na finančne trge. V povprečju je bil padec trgov, če pogledamo indeks S&P 500, dobrih 5 %, dosežen pa je bil v slabem mesecu dni od začetka dogodka. Že čez 2 meseca pa so bili trgi v povprečju nazaj na izhodiščnih vrednostih. Vendar vsakič, ko upoštevamo veliko število dogodkov, je povprečje praviloma zelo zglajeno in ne pove veliko. Zato je smiselno prikazati še najbolj ekstremne dogodke z vidika odziva trgov. Prvo mesto ima japonski napad na Pearl Harbor in s tem začetek 2. svetovne vojne za ZDA. Delniški trg v ZDA je takrat upadel za 19,8 %. Padal je skoraj pol leta in potreboval nekaj manj kot leto dni, da si je opomogel do izhodišča. Drugi najbolj ekstremni dogodek je iraški napad na Kuvajt s 16,9 % padcem, ki je bil dosežen v 2 mesecih, trg pa je potreboval pol leta, da so se tečaji vrnili na izhodišče.

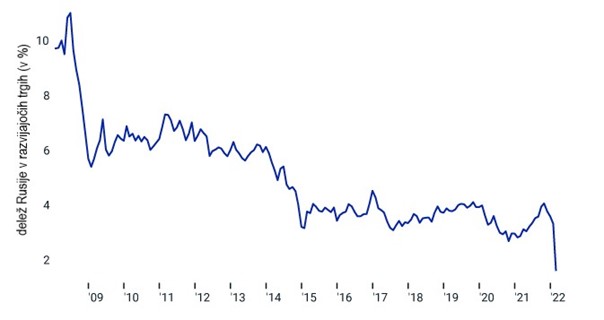

Opogumljeni s temi podatki analitiki ob izbruhu trenutne krize niso videli večjih težav, ki bi jih ta lahko povzročila na svetovnih delniških trgih. Vendar pa poudarjajo, da ugotovitev velja le, če konflikt ostane regionalno omejen. Kot argument dodajo še, da je Rusija že več kot desetletje izgubljala svojo utež na mednarodnih finančnih trgih. Velika finančna kriza in priključitev Krima sta njen delež v tržni kapitalizaciji razvijajočih trgov znižali z 10 % na zgolj 3 % (Slika 2). Pri tem razvijajoči trgi predstavljajo le 12 % svetovnega delniškega indeksa MSCI, preostalo pa zasedajo razviti trgi. S tem je že pred napadom predstavljala Rusija manj kot 0,5 % svetovne tržne kapitalizacije.

Delež Rusije v indeksu razvijajočih trgov MSCI

Vir: MSCI

Vsak dogodek je potrebno gledati v širšem kontekstu in včasih primerjave z zgodovino niso dovolj. Trenutna vojna po mnogih merilih pomeni največjo krizo v več kot 70 letih. Prav tako je pomembno, da smo pravkar izšli iz zdravstvene krize, ki je dodobra pretresla trge. Smo v fazi znatne inflacije, ki ne kaže znakov, da se bo kaj kmalu poslovila. Dodatno težave delajo ozka grla v dobavnih verigah, ki so se nabrala v letih pandemije. Vpetost Rusije v svetovno trgovino je sicer majhna, vendar pa je kljub temu pomembna izvoznica energentov. Dobavlja namreč 11 % svetovne nafte, kar je ekvivalentno Savdski Arabiji. Evropi dobavlja 40 % plina, dobava pa poteka po plinovodih. Tovrstne infrastrukture ni mogoče nadomestiti v kratkem času. Ukrajina pa je velika izvoznica hrane. Vse to lahko pripelje do začasnega pomanjkanja dobrin in s tem dodatno spodbudi inflacijo ter bistveno oteži spopad centralnih bank z njo.

Posledice sankcij

Kar nekaj bremen bodo zahodnim gospodarstvom prinesle tudi sankcije, ki so vedno dvorezen meč. Tako kot je vojaška invazija večino presenetila, je na nek način še bolj presenetil tudi Zahod s poenotenim stališčem in sankcijami, ki so zelo ostre in so bile hitro sprejete. Priča smo bile še drugim tektonskim premikom, od zasuka Nemčije proti večjemu oboroževanju pa do resnega razmišljanja o skupni zadolžitvi držav EU za blaženje energetske krize in pospešitev zelenega prehoda. To pomeni, da bi države vzajemno jamčile za dolg, do česar pa ima Nemčija ves čas odklonilno stališče. Tovrsten pristop je bil prvič uporabljen pri reševanju posledic pandemije. Vsi ti premiki so najverjetneje pogojeni z relativno slabšo pozicijo, ki jo ima EU v tej krizi v primerjavi z ZDA. Tudi okoli 4 % znižanje vrednosti evra proti ameriškemu dolarju v zadnjih tednih to potrjuje. ZDA so v zadnjem desetletju postale energetsko samozadostne, zaradi česar se njihov geostrateški interes seli iz Evrope in Bližnjega Vzhoda proti vzhodni Aziji. Tudi lanski umik iz Afganistana sodi v ta kontekst.

Največji učinek sankcij se pričakuje od zamrznitve premoženja ruske centralne banke v tujini. Slednja ima preko 600 milijard USD finančnih sredstev v tujih valutah. Vse premoženje se ne nahaja v državah, ki uvajajo sankcije, zato je po prvih ocenah zamrznjenega nekaj več kot 50 % tega premoženja. Gre za veliko količino sredstev, ki so predstavljale finančno stabilnost ruskega gospodarstva, saj je to efektivno pomenilo, da je imel ruski rubelj močno podporo v rezervah. Zaradi zamrznitve premoženja je rubelj praktično takoj upadel za 30 %. Dodatno težo pa naj bi dodala še blokada dostopa do sistema SWIFT za nekatere ruske poslovne banke in omejitev dostopa države in večjih ruskih podjetji do mednarodnih finančnih trgov. Posledično so glavni ponudniki indeksov S&P, MSCI in FTSE iz svojih indeksov umaknili ruske naložbe.

Glavni cilj sankcij je, da se preko finančnega sistema vpliva na bistveno poslabšanje situacije v realnem gospodarstvu. To zgodbo smo videli v veliki finančni krizi leta 2008, ko je prišlo do velikega nezaupanja med finančnimi institucijami na globalnem nivoju, kar je povzročilo domino efekt, ki je pripeljal do dlje časa trajajoče globalne recesije. Poslabšanje gospodarskega stanja v Rusiji bi po eni strani otežilo financiranje vojne in hkrati spremenilo javno mnenje celotne družbe. Zagotavljanje stabilnosti je tisto, kar naj bi Rusi najbolj cenili pri svojem predsedniku. Ruski BDP na prebivalca nekoliko presega 10.000 USD in je več kot še enkrat višji od ukrajinskega, ki znaša slabe 4.000 USD na prebivalca. Hkrati je opazno nižji od poljskega, ki presega 15.000 USD na prebivalca. Vse tri bivše komunistične države so imele leta 1990 dokaj podobno izhodišče, Poljska in Ukrajina nekaj pod 2.000 USD na prebivalca, Rusija pa nekaj nad 3.000 USD na prebivalca. Kljub podobnim izhodiščem so države dosegle zelo različne absolutne rasti BDP na prebivalca od 2.000 USD pri Ukrajini pa do 13.000 USD pri Poljski. Zanimivo, da je Rusija pred priključitvijo Krima leta 2014 imela celo višji BDP na prebivalca od Poljske. Nekaj so k zaostanku Rusije prispevale sankcije zaradi Krima, veliko pa tudi nižja cena nafte.

Uvedene sankcije se zaenkrat ne nanašajo na energente in jih Zahodna Evropa še vedno uvaža, zato je njihov hiter učinek vprašljiv. Argument Zahoda je, da bi imela prekinitev uvoza energentov neproporcionalno velike posledice za domača gospodarstva, poleg tega pa lahko Rusija energente prodaja tudi drugam. Večina preostalih držav sveta se namreč ni pridružila ekonomskim sankcijam. Kitajska, ki je tudi sama deležna številnih sankcij ZDA, je sankcije označila za neprimeren način reševanja tovrstnih sporov. Ker so sankcije zelo kompleksne, je trgovanje z ruskimi energenti vseeno oteženo, posledice pa so že vidne pri njihovih cenah. Sodček uralske nafte je bil v preteklosti za okoli 3 % cenejši od sodčka severnomorske nafte Brent, trenutno pa je cenejši za kar 30 %. Ko so se po dveh tednih vojne začela glasna razmišljanja, da bi tudi energente uvrstili med sankcije, je cena nafte poskočila iz 100 USD za sod vse do 125 USD za sod, kolikor okvirno znaša v času pisanja tega prispevka. Namestnik ruskega predsednika vlade je ocenil, da bi se v primeru sankcij na tem področju cena nafte lahko zvišala vse do 300 USD za sod. Analitiki tako radikalnih zvišanj ne pričakujejo. Pred izbruhom vojne so pri US Energy Information Administration (EIA) celo napovedovali, da se bo letos cena nafte znižala na nivo 75 USD za sod s slabih 80 USD na sod, kolikor je v povprečju znašala v letu 2021. Razvoj dogodkov je vse napovedi potisnil navzgor in predvsem ustvaril velike razlike med posameznimi napovedmi, ki se sedaj večinoma nahajajo v razponu med 80 in 110 USD za sod v povprečju za leto 2022. EIA za nafto WTI tako napoveduje povprečno ceno 101 USD za sod, v letu 2023 pa naj bi se znižala na 85 USD za sod.

Kaj naj stori vlagatelj?

Ko se odvija vojna, je zaporedje dogodkov nepredvidljivo, kar se odraža tudi na cenah. V trenutku ruske invazije je nafta poskočila z 90 USD za sod na 95 USD, vendar se je v nekaj dneh vrnila nazaj na 90 USD za sod. Morebiti je trg pričakoval hitro rusko zmago ali pa blažje sankcije Zahoda. Po dobrem tednu trajanja spopadov je nafta presegla mejo 100 USD za sod. Po 2 tednih pa je presegla 125 USD, pri čemer so dnevni premiki visoki. Povišana volatilnost jasno kaže na negotovost, ki vlada na trgu. Tržni udeleženci skušajo ugotoviti bodoči potek dogodkov in ga preliti v cene na borzah. Pa vendar so borze že brez geostrateških izzivov kratkoročno nepredvidljive in predstavljajo velik izziv celo dobro poučenim udeležencem, med katere lahko štejemo hedge sklade. Cilj hedge skladov, ki trgujejo z delniškimi naložbami, je preko aktivnega trgovanja zaslužiti tako v časih, ko tečaji padajo, kot v časih, ko rastejo. Zato so v teoriji obdobja, ko je na trgih velika negotovost, idealno okolje za doseganje nadpovprečnih donosov hedge skladov. Kako se bodo ti odrezali v trenutni krizi, bomo šele videli. Že danes pa vemo, da so pandemijo Covid-19 odpeljali relativno slabo. Če pogledamo HFRI indeks hedge skladov, ki trgujejo z delnicami, so ti skladi sicer v obeh letih pandemije dosegli pozitivno donosnost, ki pa je vsakič zaostajala za donosnostjo borznega indeksa S&P 500. V prvem letu krize je ameriški delniški trg najprej izgubil 30 % in potem končal leto z 18,4 % rastjo. Kljub idealnemu okolju za hedge sklade so ti s 17,9 % povprečno letno donosnostjo torej zaostali za indeksom S&P 500. Zaostanek je bil v drugem letu pandemije še višji, saj je letna donosnost indeksa S&P 500 znašala 28,7 %, medtem ko je letna donosnost hedge skladov znašala le 12 %.

Če profesionalni investitorji težko dosegajo dobre donosnosti v kriznih časih, kaj preostane malemu vlagatelju? Kako naj ugotovi, ali se bodo tečaji še zniževali in kdaj se splača prodajati ter kdaj potem stopiti nazaj na finančne trge? Vsi si pot do teh odgovorov predstavljamo z dobrim poznavanjem situacije preko pridobivanja informacij. To je koristno, če hkrati upoštevamo, da je pravi razvoj dogodkov zelo težko predvideti. Prav zaradi tega se splača imeti več strategij, kako reagirati glede na razvoj dogodkov. Vendar tudi zelo dobro poznavanje situacije še ne pomeni, da je smiselno sprejemati dolgoročne naložbene odločitve na podlagi kratkoročnih informacij, torej z aktivnim trgovanjem poskušati doseči nadpovprečne donosnosti. To dokazuje tudi primer hipotetičnega vlagatelja, ki vnaprej ve, kakšne poslovne rezultate bodo objavila podjetja, in trguje na podlagi teh informacij. Tak vlagatelj bi jo odnesel slabše kot dolgoročni vlagatelj, ki le drži pozicije. Trditev temelji na analizi, narejeni na podlagi 150-letne zgodovine podatkov z ameriškega delniškega trga ob predpostavki, da rastoči dobički na delnico pomenijo tudi rastočo ceno delnic. Predpostavka se je izkazala za napačno, saj na ceno delnic vplivajo še številni drugi dejavniki. Tudi če bi danes vedeli, kako se bo razpletla trenutna kriza, ni nujno, da bi lahko zaradi tega dosegli boljše donosnosti.

Na to lahko dodamo tudi izjavo, ki jo je legendarni ameriški vlagatelj John C. Bogle namenil vsem, ki bi radi našli tisto eno pravo delnico izmed tisočih kotirajočih na svetovnih borzah: »Ne iščite šivanke v kopici sena, raje kupite celotno kopico.« To izjavo naj si zapomnijo še posebej tisti, ki bi poleg prave delnice radi našli pravi trenutek za svoj vstop na finančni trg. Verjetnost, da bi bili pri tem uspešni, je izjemno majhna. Tudi analize preteklega gibanja trgov kažejo, da polna investiranost prinaša bistveno boljše rezultate kot poskusi iskanja optimalnega dneva za vstop na trg.

Zato je za dolgoročne vlagatelje najbolje, da se držijo svojih postavljenih finančnih ciljev in se pred različnimi pretresi zavarujejo prvenstveno z ustrezno razpršitvijo svojega premoženja, ki bo odražalo njihovo naklonjenostjo do tveganja (osebnostne značilnosti vlagatelja) ter upoštevalo zmožnost sprejemanja tveganja (finančno stanje vlagatelja).

Šele takšna strateška razporeditev premoženja bo vlagatelju potem omogočala, da v času večjih padcev tečajev na delniških trgih in s tem čedalje manjšim deležem delniških naložb le-teh ne bo dodatno panično prodajal in se še bolj oddaljeval od optimalne strateške razporeditve premoženja. Vsekakor pa lahko v primeru večjih padcev vlagatelji razmislijo celo o taktičnem nakupu delniških naložb s ciljem ponovne vzpostavitve ustrezne dolgoročne strukture finančnega premoženja.

Avtor: Blaž Angel, finančni analitik, NLB Skladi, d. o. o.

(Oglaševalska vsebina)